マイナス金利解除、マーケット関係者の見方

2024.03.19 18:03

日本銀行のマイナス金利政策解除を受け、マーケット関係者に今後の見通しなどを聞いた。

債券市場

SMBC日興証券 金融経済調査部 チーフ為替・外債ストラテジスト 野地 慎氏

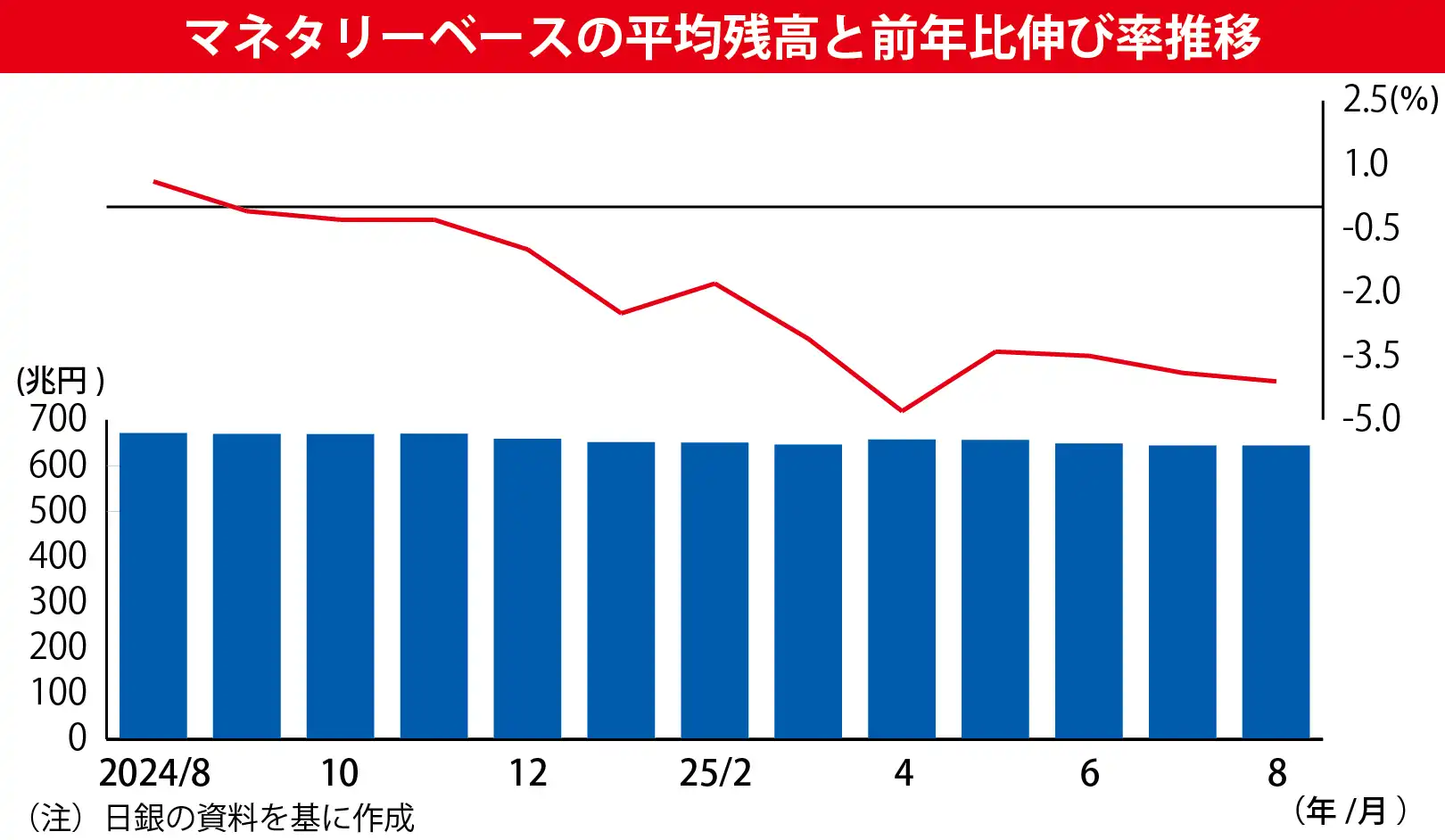

短期金利0.5%まで上がるか注目

国債買入額の急激な減額は想像し難く、債券需給の観点からも金利上昇期待はさほど強まらないだろう。今後は0~0.1%まで引き上げられた短期金利が0.25%、0.50%をめがけて引き上げられるかどうかが重要。日銀の国債買入額が減る代わりに民間の債券投資が増えることが予想されるので、民間金融機関の調達コスト、つまり短期金利がゼロ近傍から0.5%まで上がるかどうかが最大の注目だ。そのためには日銀が基調的インフレ率について2%で安定したと宣言する必要があるが、その条件としてベースアップ3%程度の賃上げが毎年続く必要があるが、中小企業への波及が難しいと考えており、日銀による短期金利の0.5%程度までの引き上げは今後1年程度は行われないと考える。

株式市場

大和証券 日米株チーフストラテジスト 坪井 裕豪氏

消費の持ち直しがカギ

日本銀行の政策決定会合を経て緩やかな上昇ペースになっていくと予想する。株式市場自体が既にハイペースで上昇してきたため、なかなか同じようなペースで上がっていくのは難しい。今後の日本株の注目点は「消費」。10~12月期まで日本の個人消費がGDPで3四半期連続で前期比マイナスだった。株式市場が強いことで日本の景気が踊り場にあることを忘れがちだが、日本の個人消費がしっかりしてくるかが焦点だろう。持ち直し期待は出てきているので、実際の消費に効いてくると、日本株の底堅さがもう一段高まってくる。銀行株については急激に金利環境が変わる状況にはないため、短期筋が一旦材料出尽くで売っただけで銀行株の上昇シナリオ自体はまだ崩れてないと考える。

為替市場

東海東京調査センター 金利・為替シニアストラテジスト 柴田 秀樹氏

焦点は日米金利差から需給環境へ

日米金利差の縮小にベットして円を買うほど、日本銀行と米連邦準備制度理事会(FRB)はしばらく金利を動かさないだろう。日銀のさらなる利上げのタイミングは早くて来年の後半ではないか。現在の米経済の底堅さ、インフレの粘着性を考えるとFRBの利下げのペースは緩やかになる。日米金利差縮小による円高のロジックは崩壊し、日米金融政策から円売りの需給環境にクローズアップされる。新しい少額投資非課税制度(NISA)による家計の円売りが非常に入っている。需給の円安圧力のほうが表面化し、円安の流れは継続していく。年末までに1ドル=160円超えは十分あり得る。ただ極端に為替が円安に振れたときに日銀が利上げに動く可能性はある。

おすすめ

アクセスランキング(過去1週間)

- 金融庁、粉飾対策で「第2線」注視 営業現場と連携求める

- 3メガ銀、リアル接点拡充 三菱UFJ銀、20年ぶり新店

- 地域金融機関、地公体貸出 割れる戦略 金利上昇で見直し加速

- ブラックロック・ジャパン、国内初の外株アクティブETF上場 AI銘柄に投資、早期100億円へ

- 信金、増える金融・保険業貸出 融資需要低下が影響か

- 三菱UFJ銀、Netflixの独占放映で 独自調査を公表

- 住信SBIネット銀、住宅ローンアプリ1年 本審査9割超に利用浸透

- <お知らせ>「金融×スタートアップ Meetup」 ~スタートアップ支援の課題と在り方を考えるイベント~【参加無料】

- 常陽銀、〝100億企業創出〟に本腰 包括支援へ157社選定

- 大手生保、生成AIがアンダーライティング代替 事務職を営業へシフト

地域版はこちら

地域版はこちら

-1-1.webp)