入門スタートアップファイナンス 第2回 VCはなぜ赤字の企業にも資金提供ができるのか?

2024.11.05 04:25

目次

初回となる前回では、スタートアップ企業と中小企業の特徴の違いについて解説しました。スタートアップの特徴としては①エクイティファイナンス中心、②急成長を志向、③EXITを志向の3つがあげられます。

このような特徴を持つスタートアップ企業に主に資金提供をするのがベンチャーキャピタル(VC)です。第2回となる今回は、赤字で成長をするスタートアップ企業に資金を提供するVCの特徴を見ていきます。

出資と銀行融資の違い

従来の金融機関以外で、スタートアップ企業に対する資金提供者としては、主にVC、コーポレートベンチャーキャピタル(CVC)、エンジェル投資家の3つがあげられます。今回はその中でVCに焦点を当て、以下では、銀行融資と比較しながら解説します。

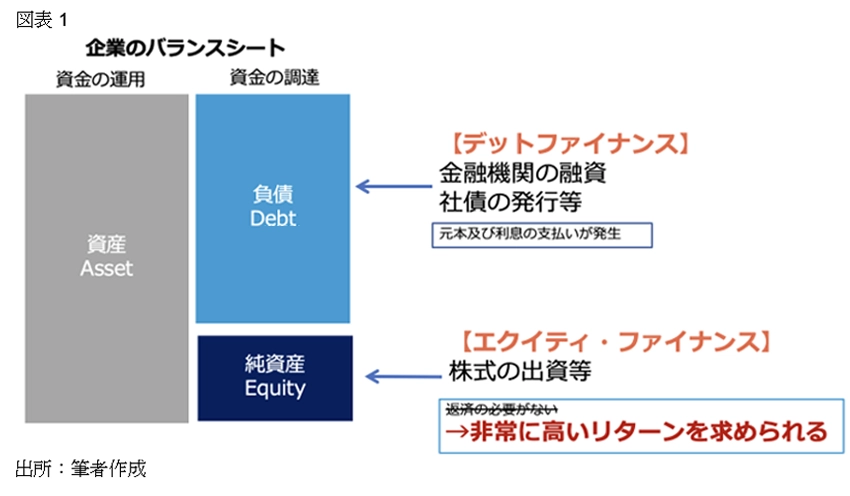

VCと銀行による資金提供には大きく3つの違いがあります。まず、資金の提供方法です。VCはエクイティ(株式)による資金提供を行うため、VCによる株式での出資は企業の資本になります。一方、銀行融資は負債としてのデットファイナンスであり、企業の借入金として計上されます。

次に、リスクとリターンの違いです。VCの出資はエクイティであるため、ハイリスクハイリターンの性質を持っています。スタートアップが成長すれば、VCのリターンに上限はありませんが、企業が成長しなければ出資額の回収は困難です。場合によっては1円も回収できないこともあり得ます。

一方、銀行融資はローリスクローリターンです。融資を受けた企業は返済義務があり、銀行は元本と金利の回収が見込めます。また、銀行は必要に応じて担保や保証人を求めることで、さらに回収リスクを低減しています。

なお、会計の本等で融資(デットファイナンス)での調達と、株式(エクイティファイナンス)での調達の違いについて、前者は返す必要がある資金で、後者は返す必要がない資金と説明されていることがあります。会計的にはこの解説は正しいですが、ファイナンス的にはやや異なります。株式等のエクイティファイナンスは返す必要がない資金なのではなく、高いリターンを求められる資金なのです。これら第一と第二の特徴を図解すると図表1の通りです。 最後に、資金の提供元の違いです。銀行は預金者から資金を集めて融資を行い、預金の元本保証があるため、確実に返済される見込みが高い企業に融資を行うのが一般的です。銀行で12年以上働いてきた筆者も「融資の原資は預金者のお金であるため、融資は確実に回収しなければならない」と日々実務の中でも口酸っぱく言われてきたものです。

最後に、資金の提供元の違いです。銀行は預金者から資金を集めて融資を行い、預金の元本保証があるため、確実に返済される見込みが高い企業に融資を行うのが一般的です。銀行で12年以上働いてきた筆者も「融資の原資は預金者のお金であるため、融資は確実に回収しなければならない」と日々実務の中でも口酸っぱく言われてきたものです。

一方、VCは機関投資家や事業会社などから資金を集めて運用します。機関投資家とは、生命保険会社、年金基金、信託銀行などの大口投資家のことです。彼らは資金を多様な資産に投資して運用しており、その一部をハイリスクハイリターンなベンチャー投資にも充てています。このため、VCは赤字でも高成長が見込まれるスタートアップに積極的に投資できるのです。

ファンド運営の仕組み

日本では、VCがスタートアップに投資を行う際、投資事業有限責任組合(Limited Partnership(LPS)、リミテッドパートナーシップ)というファンドの仕組みを使うのが一般的です。

LPSには、有限責任組合員(Limited Partner、以下「LP」)と無限責任組合員(General Partner 、以下「GP」)という2つの主要なプレイヤーがいます(図表2)。 まず、LPは出資者として、投資額を限度とした有限責任を負います。LPには大手の機関投資家、金融機関、事業会社などが含まれます。資金の大半を拠出するのがこのLPになります。

まず、LPは出資者として、投資額を限度とした有限責任を負います。LPには大手の機関投資家、金融機関、事業会社などが含まれます。資金の大半を拠出するのがこのLPになります。

もう一方のGPは、ファンドの管理運営を担当するVCそのもので、投資先の選定や投資の実行を行います。GPはファンドの運用に対して経営責任を持ちます。GPはファンド総額の出資に対して、多くの場合、1%以上の出資を求められます。

VCの投資期間は一般的に10年間で、求められるリターンは年間10%から20%程度とされています。10年間の運用期間のうち、最初の3-5年間はスタートアップ企業への投資を行い、残りの期間で、投資先のスタートアップ企業によるIPOやM&Aを通じて、VCは投資をした金額の回収を目指すことになります。

例えばあるVCが100億円の資金を集めたとし、求められるリターンが年15%と仮定します。エクセルで計算してみるとわかりますが、毎年100億円を15%で運用をすると、10年間で100億円から約400億円にすることが必要となります。

スタートアップへの投資は非常にリスクが高いものの、高いリターンを見込めるからこそ成り立っているのです。VCはこうした「ハイリスク・ハイリターン」の投資を行い、リスクを取ることで高い成長が期待されるスタートアップに資金を提供します。

VCの儲けの構造

100億円のファンドが組成された場合、GPは毎年運用報酬として2%前後を受け取ることができます。100億円の場合、1年で2億円の計算になります。この運用報酬を通じて、VCのメンバーの人件費をまかなったり、投資に必要な調査をしたり、家賃や出張旅費を手当することになります。また、Exit時にキャピタルゲインを得られる場合は、20%程度のキャリード・インタレストと呼ばれる成功報酬を得られることになります。

例えば、100億円の預かり資産に対して、最終的に500億円まで増やせたとします。すると、400億円(=500億-100億円)がキャピタルゲインになります。このうち、20%となる80億円はGPに対して支払われる成功報酬となるのです。そして、残った420億円がLPのリターンとなります。

なお、先ほど年15%で運用をした際に10年間で100億円を400億円に増やす必要があると言いましたが、これは成功報酬を除いた金額になります。より厳密には100億円を10年間で15%で運用するには480億円強、つまりVCはスタートアップ投資を通じて、10年間で5倍近くものリターンを得る必要があるのです。ここから成功報酬を控除して、LPに15%のリターンを返すことができるということです。

初回で見たようにスタートアップ企業には①エクイティファイナンス中心、②急成長を志向、③EXITといった特徴があります。これは裏を返せば、10年間で投資金額を5倍近くに増やす必要があるVCには、上記①〜③を満たすスタートアップの特徴を有する企業への投資が必要とも考えることができます。

VCが10年間で約5倍にファンド総額を増やすことが求められていることについて、もう少し詳しく見ていきましょう。100億円のファンドについて、実際に投資に使える資金は、ファンド報酬2%×10年分の20億円を控除した80億円ですが、ここでは単純化して100億円総額使えるとします。

1社のスタートアップに2億円を投資し、全部で50社に投資したとします。全ての投資先のスタートアップ企業ががうまくいくわけではないので、仮に2割が成功して、8割は失敗したとします。この場合、100億円の2割の20億円が最終的に500億円になる必要があります。ということは、10年間で25倍の成長が求められるということです。成功したのが1割になった場合には50倍、5%の場合は100倍の成長が投資先のスタートアップ企業には求められます。

このようにVCとしては10年間で資金を5倍前後にすることが求められるものの、投資先のスタートアップ企業が全て成功するわけではなく、実際に事業がうまくいくのはその一部です。この一部の成功した企業は25倍〜100倍の成長が求められるということです。なお、VCが投資する際にはすべてうまくいくという仮説を持って投資をします。だから、VCの出資先のスタートアップ企業は高い成長が求められることになります。それでもうまくいくのは一部なのです。このような投資スタイルを行っているからこそ、VCは赤字のスタートアップ企業でも将来高い成長が見込める先には投資ができるのです。

なお、スタートアップの成長フェーズによってリスクとリターンも変わります。創業初期のシード期はよりリスクが高いため、その分成功した場合のリターンも大きくなります。一方で、IPOの直前での投資はリスクが相対的には低く、リターンもその分小さくなります。

ファンド組成額は上昇トレンド

これほどのハイリターンハイリスクなVCの投資ですが、この10年でVCのファンドの組成総額は10年スパンで見ると、上昇トレンドにあります(図表3)。なお、2020年度と2022年度は大型公的ファンドという特殊要因があったため、他の年よりファンド組成額が大きくなっています。この2年を除くとファンド組成額は基本的に増加傾向にあります。実際、2013年度と2023年度を比較するとファンドの組成総額は4倍以上です。新規のファンド組成本数は35本から48本へと1.4倍弱しか増えていないことを踏まえると1本あたりのファンド組成額が大きくなっていることがわかります。

3-のコピー.webp)

VCによる資金提供とスタートアップの成長は表裏一体であり、これほど多くのVCファンドが組成される背景には、スタートアップの成長が日本でも多く見込まれるようになったからとも言えます。同時に、VCによるエクイティ投資を通じたハイリスク・ハイリターンな資金提供がスタートアップに行われるからこそスタートアップも成長できたとも考えられます。

ここまで一般的なVCについて解説を行いましたが、VCも幾つかの種類に分られます。例えば、独立系VC、事業会社が主にGPとなるCVC、そして金融系VC等です。金融系VCでは、銀行がLPSを組成してスタートアップ企業に出資をすることになります。銀行は、デットを通じた資金提供に加えて、一部ではエクイティを通じたリスクマネーの提供も行っているということです。

実際、VCの投資額の割合を見ると、2023年度では、金融系VCは投資家割合別の投資額割合で23.3%を占めていて、独立系VCの40.7%の次に大きな割合となっています(図表4)。

4-のコピー.webp)

今回は、銀行による融資とVCによるエクイティファイナンスの違いを中心に解説してきました。VCの投資スタンスの観点からスタートアップ企業をみることで、スタートアップ企業に求められる特徴もより立体的に理解できるようになったのではないでしょうか。

次回は、金融機関等がスタートアップに提供をするベンチャーデットについて解説を行います。

株式会社ファインディールズ代表取締役 村上 茂久(むらかみ しげひさ)氏

株式会社ファインディールズ 代表取締役、iU情報経営イノベーション専門職大学客員教授、跡見学園女子大学兼任講師。経済学研究科の大学院(修士課程)を修了後、金融機関でストラクチャードファイナンス業務を中心に、証券化、不動産投資、不良債権投資、プロジェクトファイナンス、ファンド投資業務等に従事する。2018年9月よりGOB Incubation Partners株式会社のCFOとして新規事業の開発及び起業の支援等を実施。加えて、複数のスタートアップ企業等の財務や法務等の支援も手掛ける。2021年1月に財務コンサルティング等を行う株式会社ファインディールズを創業(https://finedeals.jp/)。著書に『決算書ナゾトキトレーニング』 『一歩先の企業・株価分析ができる マンガでわかる 決算書ナゾトキトレーニング』(ともにPHP研究所)、『決算分析の地図 財務3表だけではつかめないビジネスモデルを視る技術』(ソシム)。

◇ バックナンバー ◇

地域版はこちら

地域版はこちら