地域銀再編 新常態 ⑤ 「集中改革期間」突入 問われる価値創造の視点

2021.10.28 04:40

かつてない逆風に見舞われる地域銀行。再編問題の行方を、地域銀の経営に詳しい識者の視点から探った。

「過去30年で企業収益は2倍以上になったが、金融機関への利払いは6分の1に減った。典型的な構造不況だ」。岡三証券の高田創氏は、銀行業の置かれた状況をこう説明する。企業がもうかれども銀行の取り分が減る不都合な現実は、従来型預貸金モデルの限界を如実に表す。

この状況は、大手行を中心に再編が進んだバブル崩壊後と明確に異なる。当時は不良債権によるバランスシートの問題で、公的資金を入れて膿を出しさえすれば良かった。だが、現状は「1回のミルク(公的資金)だけでは解決せず、収益構造をいかに持続可能に転換できるかが問われている」(高田氏)。

そのための選択肢の一つが合併・統合だ。ただ、SBI証券の鮫島豊喜氏は、再編空白地帯や公的資金注入行では可能性があるものの、「すぐに赤字や資本不足に陥る状況ではない」と再編の広がりは限定的と見る。大和総研の内野逸勢氏の目にも「地域銀は追い詰められておらず、危機感は足りない」と映る。

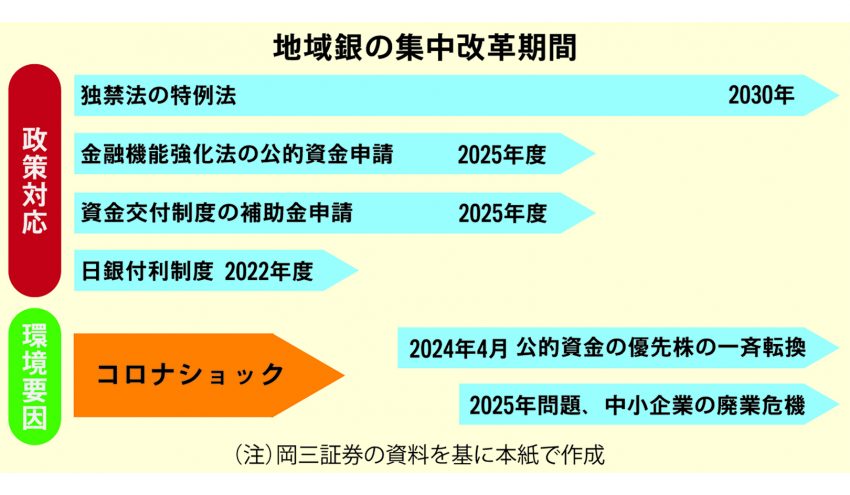

一方で、金融庁と日本銀行の問題意識は強い。それを物語るのが、この数年で独占禁止法特例法や資金交付制度、特別付利制度など矢継ぎ早に政策的手当てを実現させたことだ。高田氏は「2020年代半ばを視野にした事実上の集中改革期間に入った」と指摘する。

仮に再編に動く場合、何が成否を左右するのか。Y’sリサーチの山田能伸氏は「最も重要なのはPMI(買収後の経営統合作業)だ」と強調する。山田氏によると、フィンテック企業など新興勢力との競争が激化する米国の地域銀では、デジタル化のための統合が活発化。綿密な計画で価値向上にコミットした例は、投資家から特に高く評価されたという。

翻って日本の地域銀はどうか。SBI証券の鮫島氏が15年10月以降統合した7件の2年後の時価総額騰落率を測ったところ、全行がTOPIX騰落率を下回った。同氏は価値が高まらない理由を「統合前と後で同じことしかしていない点が大きい」と分析。コスト削減だけでは不十分で、”脱銀行”を進めるべきと訴える。

もちろん再編が唯一の解ではなく、「アライアンスでも分野ごとの提携でも良い」(野崎浩成・東洋大学教授)。ただ、大和総研の内野氏は「経営状況が厳しくなるほど戦略の選択肢は狭まる。取り残される銀行も出るだろう」との見方を示す。

地域版はこちら

地域版はこちら